10. Altersvorsorge-Barometer von J.P. Morgan Asset Management: Sparneigung der Deutschen durch Wirtschaftsaufschwung nicht beflügelt

- Nach wie vor bleibt Anteil der „Vorsorge-Muffel“ auf niedrigem Niveau - Altersvorsorge-Atlas: In vielen Regionen rückläufige Spartendenz - Altersvorsorge weiterhin für rund jeden Vierten nicht finanzierbar - Nachholbedarf für Frauen am größten

Der aktuelle Boom der deutschen Wirtschaft macht sich bei der Bereitschaft der Deutschen, Geld für ihren Ruhestand zurückzulegen, bisher nicht bemerkbar: Das 10. Altersvorsorge-Barometer von J.P. Morgan Asset Management zeigt aktuell sogar einen Rückgang der Sparerquote. Der Anteil derjenigen, die regelmäßig jeden Monat Geld für ihren Ruhestand zurücklegen, sank um 2,8 Prozentpunkte auf 41,8 Prozent. Bei der letzten Befragung im April 2010 hat die Sparneigung noch mit einem Anstieg um drei Punkte deutlichen Auftrieb gezeigt. „Obwohl die Aussichten für Deutschland so gut wie lange nicht sind, scheint die Sorge um eine nachhaltige Erholung doch noch vorhanden zu sein“, betont Jean Guido Servais, Director Marketing und PR bei J.P. Morgan Asset Management in Frankfurt. Dabei waren die Ergebnisse auch in den turbulenten Monaten der Finanzkrise relativ stabil geblieben und bestehende Sparpläne, Versicherungen und andere langfristig ausgerichteten Vorsorgeverträge wurden nicht etwa panikartig aufgelöst. Mit dem Altersvorsorge-Barometer ermittelt J.P. Morgan Asset Management seit März 2007 nun bereits zum zehnten Mal, ob und in welcher Höhe die Deutschen monatlich langfristig privat für ihren Ruhestand sparen. Dafür befragt die Gesellschaft für Konsumforschung in Nürnberg (GfK) repräsentativ rund 1.900 Frauen und Männer ab 20 Jahren, wie viel sie monatlich für die Altersvorsorge in Fondssparpläne, Riester- oder Rürup-Renten, Renten- oder Lebensversicherungen, Sparbücher oder Immobilien investieren.

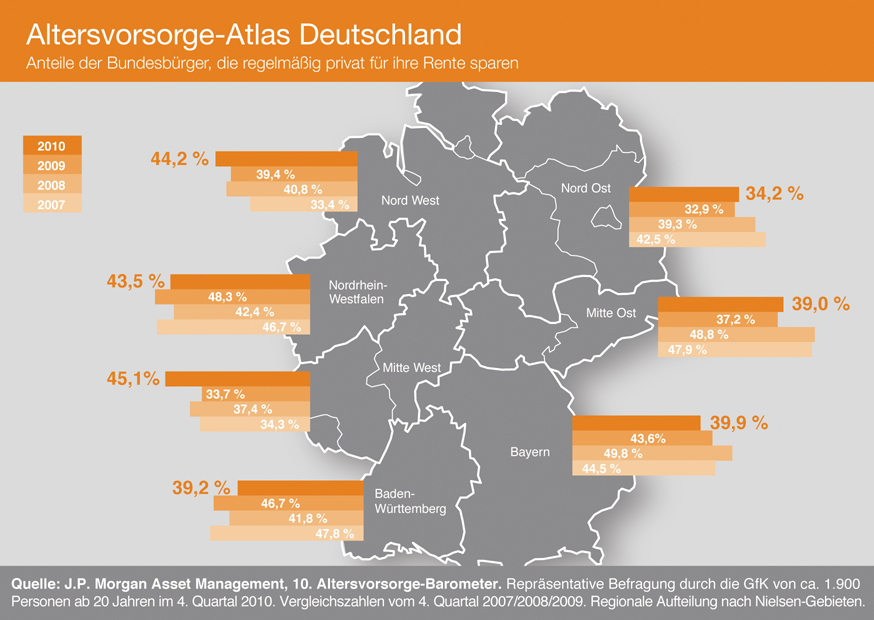

Altersvorsorge-Atlas: In vielen Regionen rückläufige Spartendenz

Bei Betrachtung der Ergebnisse auf regionaler Ebene zeigt sich ein West-Ost-Gefälle: So sparen überdurchschnittlich viele Bundesbürger in der Region Mitte West mit den Bundesländern Hessen, Rheinland-Pfalz und dem Saarland (45,1 Prozent), Nord West mit den Bundesländern Schleswig-Holstein, Hamburg, Niedersachsen und Bremen (44,2 Prozent) und Nordrhein-Westfalen mit 43,5 Prozent. Besonders wenig wird mit 34,2 Prozent dagegen im Nord-Osten (Bundesländer Thüringen und Sachsen) sowie mit 39,0 Prozent in der Region Mitte Ost (Mecklenburg-Vorpommern, Berlin, Brandenburg und Sachsen-Anhalt) gespart. Auch Baden-Württemberger (39,2 Prozent) und Bayern (39,9 Prozent) zeigen sich aktuell wenig vorsorgeaffin. Dies ist eine beeindruckende Trendverschiebung, denn in den vergangenen Befragungen von 2007, 2008 und 2009 hatte sich gerade in den südlichen Bundesländern eine überdurchschnittliche Sparneigung gezeigt. Auch in der Region Mitte Ost sorgten gemäß der ersten beiden Befragungen besonders viele langfristig vor, wobei sich dort die Trendwende bereits Ende letzten Jahres zeigte und der Wert aktuell schon wieder leicht angestiegen ist. Die Sparneigung in den Regionen Mitte West, Nord West und Nordrhein-Westfalen ist nach der Krise nun besonders stark angestiegen. „Diese gegenläufigen Verhaltensmuster in den Regionen zeigen, dass es keine traditionellen ‚Hochburgen‘ für die Altersvorsorge gibt und viele Anleger weiterhin Beratungsbedarf haben“, fasst Charles Neus, Altersvorsorge-Experte und Geschäftsleiter bei J.P. Morgan Asset Management in Frankfurt, die Ergebnisse zusammen.

Altersvorsorge weiterhin für rund jeden Vierten nicht finanzierbar

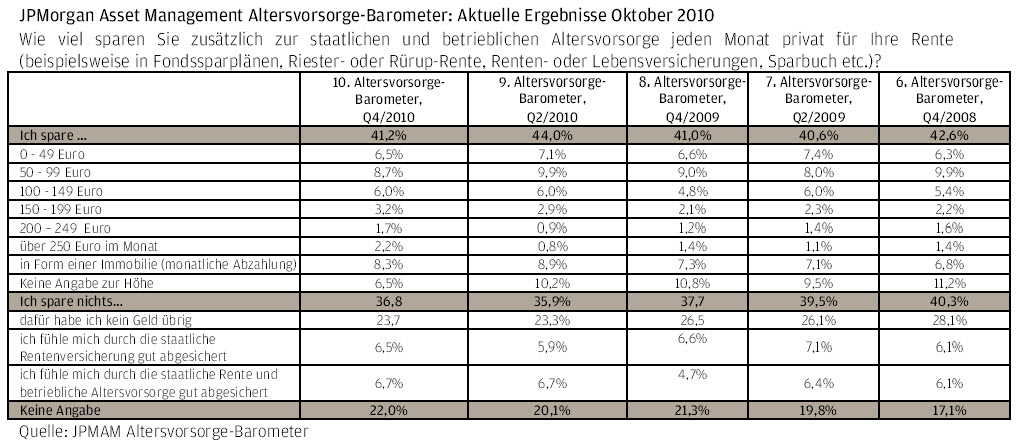

Bei der aktuellen Befragung im Oktober 2010 stieg der Anteil derjenigen, die angaben, langfristig „nichts“ zu sparen, nur leicht an. Mit 36,8 Prozent erhöhte sich ihr Anteil um 0,9 Punkte – das ist immer noch der zweitniedrigste mit dem Altersvorsorge-Barometer ermittelte Wert. Nach wie vor fühlt sich jedoch ein Teil der Bevölkerung durch Staat und Betriebsrenten gut versorgt: Der Anteil derjenigen, die der Meinung sind, zusätzlich nicht vorsorgen zu müssen, hat sich aktuell wieder leicht erhöht: Nun sehen sich 13,2 Prozent durch staatliche und betriebliche Altersvorsorge ausreichend abgesichert (+ 0,6 Punkte). Dass die gesetzliche Rente sicher sei, glauben 6,5 Prozent (+ 0,6 Punkte). Das Vertrauen in die Absicherung durch Staat plus betriebliche Altersvorsorge bleibt auf 6,7 Prozent. „Nachdem auch im dritten Quartal viele Unternehmenszahlen positiv überrascht haben, scheint das Vertrauen sich hier weiter zu festigen“, so Neus.

Bei den ersten acht Befragungen hatte mindestens jeder Vierte angegeben, zwar die Notwendigkeit zur Vorsorge erkannt zu haben, sich dies aber nicht leisten zu können. Nun ist bereits zum zweiten Mal die „magische Grenze“ durchbrochen: So stieg der Anteil derjenigen, die kein Geld für die Altersvorsorge übrig haben, nur leicht auf 23,7 Prozent an (+ 0,4 Punkte). „Trotz dieses positiven Gesamttrends kann immer noch fast ein Viertel aller Befragten keine Mittel aufbringen, um die Rentenlücke zu schließen“, betont Charles Neus. Zudem möchte mit 22 Prozent rund jeder fünfte Befragte keine Stellung zu diesem Thema beziehen.

Wer spart wie viel? Das Altersvorsorge-Barometer ermittelt auch die Höhe der monatlichen Sparbeträge für die Altersvorsorge. Nach wie vor bewegt sich mehr als die Hälfte der genannten Summen in den drei Kategorien bis maximal 149 Euro, allerdings ließen sich aktuell die größten Zuwächse in den drei höheren Kategorien feststellen: So legen den niedrigsten Betrag bis 49 Euro monatlich 6,5 Prozent der befragten Sparer zurück (-0,6 Punkte), auf 8,7 Prozent zurückgegangen ist der Anteil derjenigen, die 50 bis 99 Euro anlegen (- 1,2 Punkte) und wie gehabt sparen 6,0 Prozent der Befragten 100 bis 149 Euro. Monatlich legen 3,2 Prozent zwischen 150 bis 199 Euro für die Rente zurück (+ 0,3 Punkte), während 1,7 Prozent der befragten Sparer monatlich auf 200 bis 249 Euro auf die hohe Kante legen (+ 0,8 Punkte). Mit einem Zuwachs von 0,4 Punkten liegt der Anteil derjenigen, die monatlich über 250 Euro sparen, nun bei 2,2 Prozent. Weitere 6,5 Prozent der Befragten gaben an, monatlich eine Immobilie abzubezahlen - 2,4 Punkte. (Da es möglich ist, einen Sparbetrag anzugeben und zusätzlich für eine Immobilie zu sparen, ergibt die Summe aller Teilantworten einen Wert höher als 100 Prozent (43,1 statt 41,2)).

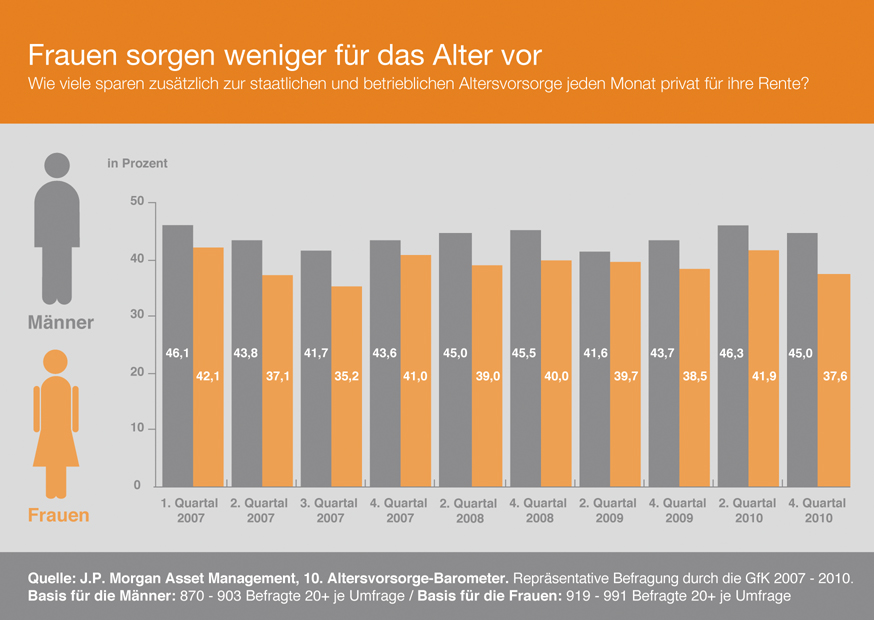

Nachholbedarf für Frauen am größten

Anlässlich des 10. Altersvorsorge-Barometers wurden die Ergebnisse aller Befragungen nach männlichen und weiblichen Befragten ausgewertet. Es zeigt sich, dass die Vorsorgequote bei den Frauen unterdurchschnittlich ausgeprägt und der Abstand zu den Männern nach wie vor erheblich ist. Dabei ist es für Frauen in mehrfacher Hinsicht wichtiger als für Männer, für ihren Ruhestand vorzusorgen: Statistisch betrachtet leben sie länger – und sollten entsprechend besser vorsorgen. Zudem hängt die Höhe der späteren gesetzlichen Rente wesentlich von der Erwerbsbiographie ab, also vom Gehalt und von den Beschäftigungsjahren. Allerdings verdient auch heute noch eine Frau auf gleicher Position in Deutschland etwas weniger als ein Mann. Zudem sind Frauen wegen Eltern- und Erziehungszeiten durchschnittlich elf Jahre kürzer berufstätig als Männer und arbeiten nach ihrem Wiedereinstieg häufig in einem Teilzeitjob. Ihre Ansprüche an die gesetzliche Rente sind daher oft niedriger als die der Männer. "Für Frauen gibt es also genug Gründe, sich frühzeitig und vor allem selbst um ihre Rente zu kümmern - und sich nicht nur auf den Staat zu verlassen“, unterstreicht Charles Neus.

Frau Annabelle Düchting

PR & Marketing Managerin

Tel.: (069) 71 24-22 75

Fax:

E-Mail: annabelle.x.duechting@jpmorgan.com

Herr Jean Guido Servais

Marketing Director Deutschland, Österreich und Schweiz

Tel.: (069) 7124 22 95

Fax:

E-Mail: jean.g.servais@jpmorgan.com

JP Morgan Asset Management Europe S.a.r.l.

Frankfurt Branch

Junghofstr. 14

60311 Frankfurt

www.jpmam.de

Zum J.P. Morgan Asset Management Altersvorsorge-Barometer

Im Auftrag von J.P. Morgan erstellt die Gesellschaft für Konsumforschung, Nürnberg (GfK) seit März 2007 vierteljährlich, ab 2008 halbjährlich ein Altersvorsorge-Barometer. Die Umfrage erfolgt jeweils unter rund 1.900 Frauen und Männern ab 20 Jahren, die repräsentativ für die Wohnbevölkerung in

Deutschland sind. Je Befragung werden circa 500 Interviewer eingesetzt. Die Studie erfasst die Höhe der privaten Sparleistung, die zusätzlich zur staatlichen und betrieblichen Altersvorsorge monatlich erbracht wird. Gestaffelt in 50-Euro-Schritten geben die Befragten an, wie viel sie monatlich für

die Altersvorsorge in Fondssparplänen, Riester- oder Rürup-Renten, Renten- oder Lebensversicherungen, Sparbüchern oder Immobilien anlegen oder aus welchen Gründen sie nicht sparen. Die aktuelle 10. Befragung fand vom 8. bis 22. Oktober 2010 statt. Der Altersvorsorge-Atlas zeigt darüber hinaus einen

Vergleich der Sparneigung auf regionaler Ebene

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co. bietet J.P. Morgan Asset Management seinen Kunden erstklassige Investmentlösungen. Das Unternehmen gehört zu den weltweit führenden Investmentgesellschaften und verwaltet in den Asset Management Fonds von JPMorgan Chase & Co.

per 30. September 2010 Kundengelder von rund 1,26 Billionen US-Dollar. Mit 41 Niederlassungen weltweit verbindet J.P. Morgan Asset Management ein globales Angebot und eine breite Expertise in allen relevanten Assetklassen mit einer starken lokalen Präsenz. In Deutschland ist J.P. Morgan Asset

Management seit 21 Jahren präsent und mit über15 Milliarden US-Dollar verwaltetem Vermögen eine der größten ausländischen Fondsgesellschaften. www.jpmam.de

JPMorgan Asset Management Altersvorsorge-Barometer: Aktuelle Ergebnisse Oktober 2010