Steuerliche Rahmenbedingungen (bAV)

Inhaltsverzeichnis

- 2 Besteuerung beim Arbeitnehmer bei Altzusagen bis zum 31.12.2004

- 3 Besteuerung in der Ansparphase

- 4 Besteuerung in der Leistungsphase

- 5 Änderungen bei der Direktversicherung

- 6 Besteuerung beim Arbeitnehmer bei Neuzusagen ab dem 01.01.2005

- 7 Besteuerung in der Ansparphase

- 7.1 Steuerbefreiung nach § 3 Nr. 63 EStG

- 7.2 Auszahlungsformen

- 7.3 Lebenslange Rente oder bis zu 30 % Teilkapitalisierung

- 7.4 Auszahlungsformen

- 7.5 Lebenslange Rente oder bis zu 30 % Teilkapitalisierung

- 7.6 Ausübung Kapitalwahlrecht

- 7.7 Keine Anwendung der progressions-mildernden Fünftelungsregelung möglich

- 8 Besteuerung in der Leistungsphase

Besteuerung beim Arbeitgeber

Betriebsausgaben

Aufwendungen eines Arbeitgebers für die betriebliche Altersversorgung seiner Arbeitnehmer sind grundsätzlich als Betriebsausgaben abzugsfähig. Einzelheiten richten sich nach dem genutzten Durchführungsweg und werden für

- die Direktversicherung in § 4 b EStG,

- die Pensionskasse in § 4 c EStG und

- den Pensionsfonds in § 4 e EStG

geregelt.

Bei arbeitgeberfinanzierten Verträgen mindern die Beiträge in voller Höhe den zu versteuernden Gewinn des Unternehmens. Bei aus Entgeltumwandlung finanzierten Verträgen wird lediglich auf der Betriebsausgabenseite ein Tausch vorgenommen. Anstatt des Lohn/Gehaltes wird ein Versicherungs-/Vorsorgebeitrag gezahlt.

Gewerbesteuer

Können Aufwendungen für eine betriebliche Altersversorgung einkommensteuerrechtlich als Betriebsausgaben angesetzt werden, reduziert sich dadurch auch der Gewerbeertrag und evtl. die zu zahlende Gewerbesteuer.

Bilanzierung

Da der Arbeitnehmer einen eigenen Rechtsanspruch auf die Leistungen der Versorgung hat, ist das entsprechende Versorgungskapital nicht dem Betriebsvermögen des Arbeitgebers zuzuordnen. Deshalb sind diese Versorgungen grundsätzlich in der Bilanz nicht zu aktivieren. Eine Ausnahme besteht bei der Direktversicherung. Hier entfällt eine Bilanzierungspflicht nur dann, wenn

- das Bezugsrecht am Schluss des Wirtschaftsjahres dem Arbeitnehmer oder seinen Hinterbliebenen zusteht oder

- der Steuerpflichtige (Arbeitgeber) die Ansprüche aus dem Versicherungsvertrag abgetreten oder beliehen hat und er sich der bezugsberechtigten Person gegenüber schriftlich verpflichtet, sie bei Eintritt des Versicherungsfalls so zu stellen, als ob die Abtretung oder Beleihung nicht erfolgt wäre.

Wird der Pensionsfonds bei Übertragung von Pensionsverpflichtungen genutzt, kann es in diesem Zusammenhang zur Bilanzberührung kommen.

Besteuerung beim Arbeitnehmer bei Altzusagen bis zum 31.12.2004

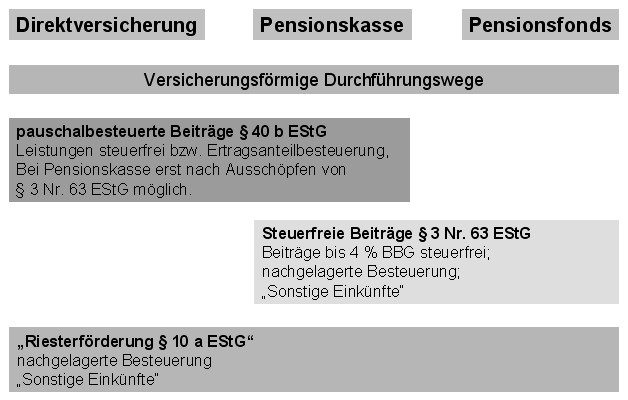

Bei bis zum 31.12.2004 erteilten Zusagen im Rahmen der versicherungsförmigen Durchführungswege, sind drei unterschiedliche Rechtsgrundlagen für die Förderung der Beiträge zu beachten:

- § 40 b EStG, der die Versteuerung der Beiträge mit dem pauschalierten Lohnsteuersatz von 20 % für die Direktversicherung und die Pensionskasse regelt.

- Die Förderung nach § 3 Nr. 63 EStG, die sich durch eine steuerfreie Beitragszahlung in der Ansparphase und der gleichzeitigen Verlagerung der Steuerpflicht auf die Leistungen in die meist steuergünstigere Rentenzeit auszeichnet. Diese Fördermöglichkeit wurde zum 01.01.2002 für die beiden Durchführungswege Pensionsfonds und Pensionskasse eingeführt. Für die Direktversicherung folgte der Schritt zum 01.01.2005.

- Als dritte Möglichkeit kann die Förderung des § 10 a EStG (sogenannte "Riesterförderung") in Anspruch genommen werden, die aber in der Praxis bisher selten angewendet wird und damit in der bAV wenig relevant ist.

Steuerrechtliche Auswirkungen bis 2004 im Überblick

Besteuerung in der Ansparphase

Pauschalbesteuerung nach § 40 b EStG

Eine Pauschalbesteuerung nach § 40 b EStG (sowie Abschnitt 129 LStR) bedeutet, dass die Beiträge für eine Direktversicherung oder Pensionskasse nicht individuell versteuert werden, sondern mit einem Pauschalsteuersatz von derzeit 20 % zuzüglich Solidaritätszuschlag von derzeit 5,5 % und ggf. Kirchensteuer (je nach Bundesland 8 oder 9 % auf die Lohnsteuer). Dafür müssen folgende Bedingungen erfüllt werden:

- Eine Leistung darf frühestens zum 60. Lebensjahr fällig werden.

- Die Beiträge zur Versorgung müssen für einen Arbeitnehmer im ersten Arbeits-/Dienstverhältnis (in der Regel Lohnsteuerklasse I bis V) erbracht werden.

- Der Jahresbeitrag darf 1.752 EUR im Kalenderjahr nicht übersteigen (bei Durchschnittsbildung 2.148 EUR).

- Eine Abtretung oder Beleihung des dem Arbeitnehmer eingeräumten Bezugsrechts darf nicht möglich sein.

- Eine vorzeitige Kündigung durch den Arbeitnehmer muss ausgeschlossen sein.

- Die Laufzeit einer Direktversicherung muss mindestens fünf Jahre betragen. Bei Abschluss von Gruppenverträgen sieht die Finanzverwaltung wegen des arbeitsrechtlichen Gleichbehandlungsgrundsatzes von der geforderten Mindestlaufzeit ab.

Bei der Pensionskasse kann die Pauschalversteuerung seit 01.01.2002 erst dann angewendet werden, wenn zuvor der maximale steuerfreie Betrag des § 3 Nr. 63 EStG voll ausgeschöpft wird. Die Möglichkeit der vorgelagerten Pauschalversteuerung der Aufwendungen zur betrieblichen Altersversorgung nach § 40 b EStG für Direktversicherungen und Pensionskassen ist für nach dem 31.12.2004 erteilte kapitalgedeckte Neuzusagen gestrichen worden. Die Lohnsteuerpauschalierung bleibt für umlagefinanzierte Zusagen über Pensionskassen im öffentlichen Dienst (z. B. Versorgungsanstalt des Bundes und der Länder – VBL) und als Bestandsschutz für bis zum 31.12.2004 erteilte Altzusagen erhalten.

Hinterbliebene bei der Direktversicherung

Bei pauschalbesteuerten Direktversicherungsverträgen (§ 40 b EStG a. F.) kann eine beliebige Person als Bezugsberechtigte für den Fall des Todes des Arbeitnehmers benannt werden.

Ein Arbeitnehmer spart jährlich 1.752 EUR aus seinem Weihnachtsgeld im November in seine bestehende pauschalbesteuerte Direktversicherung. Wie sich dies auf sein verfügbares mtl. Nettoeinkommen auswirkt, soll hier an einem vereinfachten Beispiel dargestellt werden.

monatliches Bruttoentgelt: 3.000 EUR, Weihnachtsgeld: 2.000 EUR,angenommener durchschnittlicher Steuersatz inkl. Soli

und Kirchensteuer: 35 %,

vom Arbeitnehmer aufzuwendende

Sozialversicherungsbeiträge: 21,5 %,

| jährlicher Beitrag für die Direktversicherung: | 1.752,00 EUR |

| pauschale Lohnsteuer (20 %): | 350,40 EUR |

| Pauschale Kirchensteuer (in Hessen 7 %): | 24,53 EUR |

| Solidaritätszuschlag (5,5 %): | 19,27 EUR |

| ------------------- | |

| gesamter Aufwand (Pauschalsteuer 22,5 %): | 394,20 EUR |

| Ohne Entgeltumwandlung in EUR | Mit Engeltumwandlung in EUR | |||

| Grundgehalt | 3.000,00 | Grundgehalt | 3.000,00 | |

| Weihnachtsgeld | 2.000,00 | Weihnachtsgeld | 2.000,00 | |

| ___________ | abzgl. Beitrag zur Direktversicherung | ____1.752,00 | ||

| zu versteuerndes und zu verbeitragendes Brutto | 5.000,00 | zu versteuerndes und zu verbeitragendes Brutto | 3.248,00 | |

| abzgl. Steuer | 1.750,00 | abzgl. Steuer | 1.136,80 | |

| abzgl. Sozialabgaben | 1.075,00 | abzgl. Sozialabgaben | 698,32 | |

| ___________ | abzgl. Pauschalsteuer | _____394,20 | ||

| verfügbares Nettoein- kommen | 2.175,00 | verfügbares Nettoein- kommen | 1.018,68 | |

Dieser Arbeitnehmer spart für seine Altersvorsorge in seine Direktversicherung 1.752 EUR, wendet dafür Netto aber nur 1.156,32 EUR auf.

Durchschnittsbildung

Erhalten mehrere Arbeitnehmer in einem Unternehmen eine Direktversicherung, können auch Jahresbeiträge bis zu 2.148 EUR pauschal besteuert werden, wenn sie in einem gemeinsamen Rahmenvertrag versichert werden. Voraussetzung ist, dass insgesamt im Durchschnitt pro Arbeitnehmer nicht mehr als 1.752 EUR aufgewendet werden. Aus dieser Durchschnittsbildung fallen Arbeitnehmer mit einem Jahresbeitrag von mehr als 2.148 EUR heraus. Für sie können nur 1.752 EUR pauschal besteuert werden. Die darüber liegenden Beitragsteile sind individuell zu versteuern. Gemeinsam in einem Rahmenvertrag versichert heißt, dass die Direktversicherungsverträge nicht alle bei einer Versicherungsgesellschaft abgeschlossen werden müssen. Der Rahmenvertrag wird zwischen dem Arbeitgeber und allen beteiligten Versicherern geschlossen. In Rahmenvertragslisten werden dann von den einzelnen Versicherern die bei ihnen abgeschlossenen Verträge aufgeführt.

Es bestehen Direktversicherungsverträge mit folgenden Jahresbeiträgen:

FirmaX

| Arbeitnehmer A | 2.148,00 EUR |

| Arbeitnehmer B | 1.752,00 EUR |

| Arbeitnehmer C | 1.352,00 EUR |

| Gesamtaufwand | 5.252,00 EUR |

| Durchschnittsbetrag 5.252,00 EUR : 3 = 1.750,67 EUR | |

Der Durchschnittsbetrag von 1.750,67 EUR ist geringer als 1.752,00 EUR. Dadurch können alle Direktversicherungsbeiträge pauschal versteuert werden.

Firma Y

| Arbeitnehmer A | 1.248,00 EUR |

| Arbeitnehmer B | 1.810,00 EUR |

| Arbeitnehmer C | 1.966,00 EUR |

| Arbeitnehmer D | 2.484,00 EUR |

| Arbeitnehmer E | 1.034,00 EUR |

| Gesamtaufwand | 6.058,00 EUR |

| Durchschnittsbetrag 6.058,00 EUR : 4 = 1.514,50 EUR | |

Arbeitnehmer D ist bei der Durchschnittsberechnung nicht zu berücksichtigen. Für ihn können 1.752,00 EUR pauschal versteuert werden, die 732,00 EUR müssen individuell besteuert werden. Bei den anderen Arbeitnehmern können die Beiträge in voller Höhe pauschal versteuert werden

Vervielfältigungsregelung

Bei Ausscheiden eines Arbeitnehmers aus einem Unternehmen gibt es eine steuerliche Besonderheit im Rahmen der betrieblichen Altersversorgung. In der Praxis wird diese Möglichkeit oft für ausscheidende Arbeitnehmer, die eine Abfindungszahlung erhalten genutzt. Denn hohe Einmalbeträge können durch diese Regelung steuerbegünstigt in eine Direktversicherung oder eine Pensionskasse eingezahlt werden.

Für Beiträge und Zuwendungen, die der Arbeitgeber für den Arbeitnehmer aus Anlass der Beendigung des Dienstverhältnisses erbringt, durch den Abschluss einer Direktversicherung oder in eine Pensionskasse, vervielfältigt sich der pauschalierungsfähige Beitrag von 1.752 EUR mit der Anzahl der Kalenderjahre, in denen das Dienstverhältnis bestanden hat. Dabei zählen auch angefangene Kalenderjahre als volle Jahre. Der vervielfältigte Betrag vermindert sich um die bereits pauschal besteuerten Beiträge und Zuwendungen, die der Arbeitgeber in dem Kalenderjahr, in dem das Dienstverhältnis beendet wird, und in den sechs vorangegangenen Kalenderjahren erbracht hat. Die Gründe für die Beendigung des Arbeitsverhältnisses sind unerheblich. Der Anlass des Ausscheidens kann z. B. Kündigung, Invalidität oder Erreichen der Altersgrenze sein. Wurden im Rahmen der Durchschnittsbildung in den vergangenen Dienstjahren Beiträge höher als 1.752 EUR pauschal besteuert, sind diese Beträge - und nicht etwa der durchschnittliche Beitrag - abzuziehen. (Lohnsteuerrichtlinie R 129 i. V. m. § 40 b EStG)

Ein Arbeitnehmer war vom 01.08.1974 bis zum 31.07.2004 bei seinem Arbeitgeber beschäftigt. In den letzten 15 Jahren wurden für ihn jährlich 500 EUR für seine Direktversicherung aufgewendet und pauschal versteuert. Die maximale pauschalierungsfähige Beitragshöhe zur Vervielfältigung errechnet sich wie folgt:

Betriebszugehörigkeit:

| 1974 bis 2004 (jeweils einschließlich) = 31 Jahre | ||

|---|---|---|

| 31 Jahre x 1.752 EUR | = | 54.312 EUR |

| abzgl. Beitrag für 2004 | = | 500 EUR |

| abzgl. 6 x 500 EUR | = | 3000 EUR |

| (Beitrag der vorangegangenen Jahre) | = | ____________ |

| Beitragshöhe für die Vervielfältigung | = | 50.812 EUR |

Auch bei der Anwendung der Vervielfältigungsregelung ergeben sich Übergangsregelungen. Zu den Regelungen der Vervielfältigungsregelung nach § 3 Nr. 63 EStG ab 2005 siehe Kapitel 3.3.1

Steuerbefreiung nach § 3 Nr. 63 EStGRegelung bis zum 31.12.2004

Mit dem Altersvermögensgesetz wurde zum 01.01.2002 für die Durchführungswege Pensionskasse und Pensionsfonds, unabhängig von der Auszahlungsform der § 3 Nr. 63 EStG, neu eingeführt.

Danach können Beiträge des Arbeitgebers aus dem ersten Dienstverhältnis zum Aufbau einer kapitalgedeckten betrieblichen Altersversorgung bis zu 4 % der Beitragsbemessungsgrenze der allgemeinen Rentenversicherung (2006: 2.520 EUR jährlich) für eine Pensionskasse oder einen Pensionsfonds steuerfrei aufgewendet werden, die Leistungen in Form einer Rente oder eines Auszahlungsplans für eine Alters-, Invaliditäts- oder Hinterbliebenenversorgung vorsehen. Die Finanzierung kann durch den Arbeitgeber oder durch Entgeltumwandlung vom Arbeitnehmer erfolgen.

Diese Steuerfreiheit fördert den Aufbau einer betrieblichen Altersversorgung für alle Personen, die Arbeitnehmer sind und in einem ersten Dienstverhältnis stehen.

In einem ersten Dienstverhältnis wird die Lohnsteuer in der Regel nach den Lohnsteuerklassen I bis V erhoben. Arbeitnehmer müssen bei dieser Förderung nicht in der gesetzlichen Rentenversicherung pflichtversichert sein. Steuerfreie Einzahlungen des Arbeitgebers in einen der versicherungsförmigen Durchführungswege können auch für z. B. beherrschende Gesellschafter-Geschäftsführer, Versicherte in berufsständischen Versorgungswerken oder geringfügig Beschäftige nach dieser Regelung geleistet werden.

Die Form der Auszahlung der später zu erbringenden Versorgungsleistungen war bis zum 31.12.2004 nicht an besondere Bedingungen geknüpft. Es konnten Kapital- oder Rentenleistungen ausgezahlt werden. Zu den Neuerungen siehe Kapitel 3.3.1 Besteuerung in der Ansparphase. In einer Vertrauensschutzregelung für Altzusagen (vor dem 01.01.2005 erteilt) können für die Hinterbliebenen- oder Invaliditätsversorgung weiterhin z. B. Kapitalleistungen gezahlt werden. Dies betrifft insbesondere die Beitragsrückgewähr bei Tod vor Rentenbeginn und die Rentengarantie bei Tod nach Rentenbeginn, wenn die Leistungen nur für Personen im Sinne des engen Hinterbliebenenbegriffs vereinbart sind. Die Altersversorgungsleistung hingegen muss den Neuregelungen entsprechen.

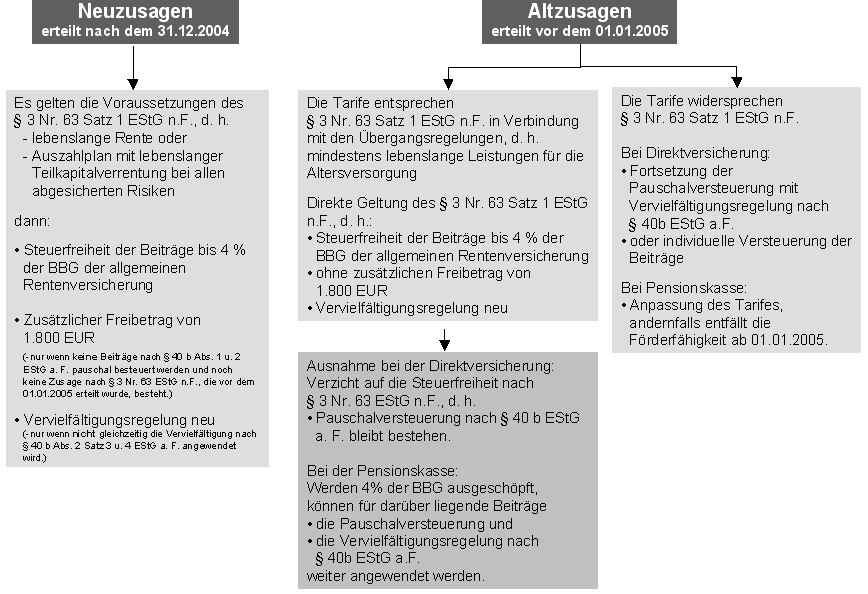

Abgrenzung Alt- zu Neuzusage

Die Änderung einer Versorgungszusage ist vor allem nicht als Neuzusage zu sehen, wenn bei ansonsten unveränderter Zusage

- die Beiträge und/oder die Leistungen erhöht werden,

- nur die Finanzierungsform ersetzt wird (rein arbeitgeberfinanziert, Entgeltumwandlung oder echte Eigenbeiträge i. S. d. § 1 Abs. 1 und 2 BetrAVG).

- nur die Rechtsgrundlage gewechselt wird (z. B. statt tarifvertraglich einzelvertraglich) und

- eine befristete Entgeltumwandlung erneut befristet oder unbefristet fortgesetzt wird.

Eine Neuzusage liegt auch nicht vor, wenn die bestehende Zusage bei einem Arbeitgeberwechsel vom neuen Arbeitgeber (§ 4 Abs. 2 Nr. 1 BetrAVG) oder bei einem Betriebsübergang (§ 613a BGB) übernommen wird.

Neuzusage

Um eine Neuzugsage handelt es sich, wenn

- in eine bestehende Versorgungszusage zusätzliche biometrische Risiken mit einer Beitragserhöhung aufgenommen werden oder

- der Arbeitnehmer nach Ausscheiden aus einem Angestelltenverhältnis seine Altersversorgung zu seinem neuen Arbeitgeber mitnimmt und der neue Arbeitgeber eine wertgleiche neue Zusage erteilt (Portabilität erworbener unverfallbarer Anwartschaften mit dem Übertragungswert; § 4 Abs. 2 Nr. 2 und Abs. 3 BetrAVG).

Das bedeutet in der Praxis, dass noch für längere Zeit die steuerlichen Regelungen des § 40 b EStG a. F. zu beachten sind.

Übergangsregelungen bei Direktversicherungen und Pensionskassen

Besteuerung in der Leistungsphase

Besteuerung bei Förderung nach § 40 b EStG

Bei Kapitalleistungen aus einer pauschalversteuerten Direktversicherung und/oder Pensionskasse sind die in der Kapitalauszahlung enthaltenen rechnungsmäßigen und außerrechnungsmäßigen Zinsen als Einkünfte aus Kapitalvermögen grundsätzlich steuerpflichtig. Es sei denn, die Verträge sind vor dem 01.01.2005 abgeschlossen worden und erfüllen die Voraussetzungen zur Steuerfreiheit bei Versicherungsverträgen nach § 20 i. V. m. § 10 EStG in der am 31.12.2004 geltenen Fassung. Diese Voraussetzungen liegen vor, wenn die Laufzeit des Versicherungsvertrages mindestens 12 Jahre, die Beitragszahlungsdauer mindestens 5 Jahre und bei Kapitallebensversicherungen der Todesfallschutz mindestens 60 % der eingezahlten Beiträge beträgt.

Leibrentenleistungen, die sich aus pauschalversteuerten Beiträgen (§ 40 b EStG a. F.) ergeben, sind mit dem günstigeren Ertragsanteil (§ 22 Abs. 1 Nr. 3 EStG) zu besteuern. Durch das Alterseinkünftegesetz wurde der Ertragsanteil gegenüber der alten Steuergesetzgebung reduziert. So hat heute ein 65-jähriger Steuerpflichtiger einen Ertragsanteil von 18 % seiner Rente zu versteuern. Im Jahr 2004 lag dieser Ertragsanteil für einen Gleichaltrigen noch bei 27 %.

Wurden die Einzahlungsbeträge teilweise steuerfrei und teilweise steuerpflichtig gezahlt, so ist die steuerliche Behandlung der Leistungen entsprechend aufzuteilen. Diese Aufteilung ist durch die Versorgungseinrichtung, z. B. das Lebensversicherungsunternehmen bei einer Direktversicherung vorzunehmen und dem betroffenen Versorgungsempfänger die vollständig zu besteuernden Leistungen zu bescheinigen.

Ein Arbeitnehmer scheidet am 30.09.2006 nach Vollendung seines 65. Lebensjahres aus dem Berufsleben aus und bezieht ab 01.10.2006 eine lebenslange Altersrente aus seiner 1980 abgeschlossenen pauschalversteuerten Direktversicherung. Die lebenslange Rentenzahlung aus der Direktversicherung beträgt monatlich 500 EUR. Davon ist der Ertragsanteil 18 % mit dem persönlichen Steuersatz des Rentners zu besteuern.

angenommener Steuersatz: 25 %

jährliche Rentenleistung aus Direktversicherung:

500 EUR x 12 = 6.000 EUR

zu zahlende Steuer auf die Rentenleistung:

6.000 EUR x 18 % = 1.080 EUR x 25 % = 270 EUR

Änderungen bei der Direktversicherung

Einbeziehung der Direktversicherung in die Förderung nach § 3 Nr. 63 EStG

Neu zugesagte Direktversicherungen seit 01.01.2005 werden in die steuerliche Förderung des § 3 Nr. 63 EStG einbezogen. Dafür entfällt die Möglichkeit, die Beiträge nach § 40 b EStG pauschal besteuert in diese Verträge einzuzahlen. Diese Möglichkeit kann nur noch für vor dem 01.01.2005 erteilte Zusagen genutzt werden.

Verzicht auf die Steuerfreiheit nach § 3 Nr. 63 EStG

Die Neuregelung betrifft grundsätzlich aber auch Direktversicherungsverträge, die vor dem 01.01.2005 abgeschlossen wurden, sofern sie bestimmte Kriterien erfüllen, die die Förderung nach § 3 Nr. 63 EStG erfordern. Diese Kriterien sind z. B. eine lebenslange Rentenzahlung in der Leistungsphase oder die Begünstigung nur bestimmter Hinterbliebener (enger Hinterbliebenenbegriff). Sind sie nicht erfüllt, wird automatisch weiter der alte § 40 b EStG angewendet. Nicht erfüllt sind die Kriterien z. B. mit einer Direktversicherung als Kapitallebensversicherung, die bei Ablauf eine Kapitalleistung vorsieht. Erfüllt die Direktversicherung allerdings die Voraussetzungen, musste der Arbeitnehmer bis 30.06.2005 erklärt haben, dass er für die bestehende Direktversicherung auf die Anwendung des § 3 Nr. 63 EStG verzichtet, also auf die steuerfreie Einzahlung der Beiträge. Dann wird auch hier der § 40 b EStG weiter angewendet. Diese Übergangsvorschrift ist in § 52 Abs. 52 a EStG geregelt.

Die Neuregelung betrifft grundsätzlich aber auch Direktversicherungsverträge, die vor dem 01.01.2005 abgeschlossen wurden, sofern sie bestimmte Kriterien erfüllen, die die Förderung nach § 3 Nr. 63 EStG erfordern. Diese Kriterien sind z. B. eine lebenslange Rentenzahlung in der Leistungsphase oder die Begünstigung nur bestimmter Hinterbliebener (enger Hinterbliebenenbegriff). Sind sie nicht erfüllt, wird automatisch weiter der alte § 40 b EStG angewendet. Nicht erfüllt sind die Kriterien z. B. mit einer Direktversicherung als Kapitallebensversicherung, die bei Ablauf eine Kapitalleistung vorsieht. Erfüllt die Direktversicherung allerdings die Voraussetzungen, musste der Arbeitnehmer bis 30.06.2005 erklärt haben, dass er für die bestehende Direktversicherung auf die Anwendung des § 3 Nr. 63 EStG verzichtet, also auf die steuerfreie Einzahlung der Beiträge. Dann wird auch hier der § 40 b EStG weiter angewendet. Diese Übergangsvorschrift ist in § 52 Abs. 52 a EStG geregelt.Bei der Abgrenzung einer Alt- (Anwendung des § 40 b EStG a. F.) zu einer Neuzusage (Anwendung des § 3 Nr. 63 EStG) kommt es auf die erstmalige, zu einem Rechtsanspruch führende arbeitsrechtliche Verpflichtungserklärung des Arbeitgebers an und nicht darauf, wann Beiträge erstmals an eine Versorgungseinrichtung fließen.

Die Anton GmbH hat zum 01.10.2004 den Arbeitnehmer Bertram (49 Jahre alt) neu eingestellt. Bertram erhält mit seinem Anstellungsvertrag die verbindliche Zusage, dass für ihn nach einem Jahr Wartezeit (also zum 01.10.2005) eine Direktversicherung abgeschlossen wird; dies ist die arbeitsrechtliche Verpflichtungserklärung. Ab 01.10.2005 kann damit die Anton GmbH den jährlichen Beitrag von 1.500 EUR in die neu abgeschlossene Direktversicherung pauschal besteuert einzahlen.

Werden die Beiträge zu einer Direktversicherung pauschal versteuert, ist nun für die Besteuerung der Kapitalleistung zum Ablauf darauf zu achten, wann dieser Versicherungsvertrag abgeschlossen wurde. Denn für Kapitalerträge aus Versicherungsverträgen, die vor dem 01.01.2005 abgeschlossen wurden, gelten die alten Regelungen zur Steuerfreiheit (mind. 12 Jahre Versicherungsdauer und 5 Jahre Beitragszahlungsdauer, bei Kapitallebensversicherung eine Mindesttodesfallsumme von 60 % der eingezahlten Beiträge). Bei den ab 01.01.2005 abgeschlossenen Verträgen gelten die neuen Regelungen zur steuerbegünstigten Kapitalauszahlung.

Das heißt: Versteuerung der Hälfte der Erträge, wenn die Versicherungsleistung nach Vollendung des 60. Lebensjahres und nach Ablauf von zwölf Jahren seit Vertragsabschluss ausgezahlt wird. Geregelt in § 20 EStG alte und neue Fassung in Verbindung mit § 10 EStG.

Die Anton GmbH hat zum 01.10.2004 den Arbeitnehmer Bertram (49 Jahre alt) neu eingestellt. Bertram erhält in seinem Anstellungsvertrag die verbindliche Zusage, dass für ihn nach einem Jahr Wartezeit (also zum 01.10.2005) eine Direktversicherung abgeschlossen wird. Ab 01.10.2005 zahlt die Anton GmbH einen jährlichen Beitrag von 1.500 EUR in eine neu abgeschlossene pauschal besteuerte Direktversicherung. Bei Fälligkeit der Versicherung zum 65. Lebensjahr des Bertram erhält dieser – wie von Beginn an vereinbart – eine einmalige Kapitalauszahlung von 35.500 EUR aus der Direktversicherung.

Die jährlich zum 01.10. gezahlten Beiträge von 1.500 EUR können mit 20 % pauschal versteuert werden, da es sich um eine sog. Altzusage handelt. Der durch die einjährige Wartezeit erst zum 01.10.2005 erfolgte Versicherungsabschluss steht dem nicht entgegen.

Da der Versicherungsvertrag aber erst nach dem 31.12.2004 abgeschlossen wurde, gehört der Unterschiedsbetrag zwischen der Versicherungsleistung (35.500 EUR) und der Summe der hierfür entrichteten Beiträge (= 22.500 EUR) zu den Einkünften aus Kapitalvermögen.

Die Kapitalauszahlung im Jahr 2020 wird allerdings erst nach Vollendung des 60. Lebensjahres des Arbeitnehmers und nach Ablauf von zwölf Jahren ausgezahlt, so wird nur die Hälfte des Unterschiedsbetrages (1/2 von 13.000 EUR = 6.500 EUR) als Einkünfte aus Kapitalvermögen angesetzt und versteuert.

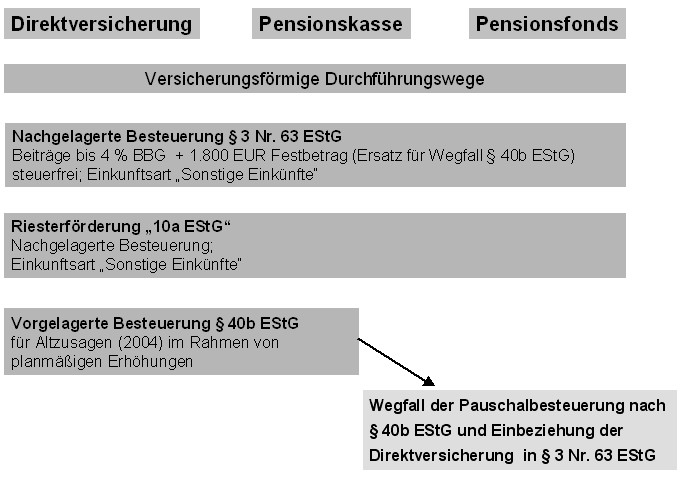

Besteuerung beim Arbeitnehmer bei Neuzusagen ab dem 01.01.2005

Durch das Alterseinkünftegesetz wurden erneut die gesetzlichen Rahmenbedingungen für die Versteuerung der Beitragszahlung zum 01.01.2005 verändert.

Steuerrechtliche Auswirkungen 2005 im Überblick

Besteuerung in der Ansparphase

Steuerbefreiung nach § 3 Nr. 63 EStG

Änderungen ergeben sich seit dem 01.01.2005 im § 3 Nr. 63 EStG n. F. bei dem Anwendungsbereich, den Tatbestandsvoraussetzungen und dem Fördervolumen:

- Direktversicherungsbeiträge werden in den Geltungsbereich des § 3 Nr. 63 EStG n. F. einbezogen und damit ebenso behandelt wie die Beiträge zu Pensionskassen und Pensionsfonds. Im Rahmen einer Übergangsregelung kann die Pauschalversteuerung für Altzusagen mit einer Direktversicherung fortgesetzt werden.

- Beschränkung des Anwendungsbereiches des § 3 Nr. 63 EStG auf kapitalgedeckte Versorgungsleistungen. Umlagefinanzierte Systeme, wie z. B. im öffentlichen Dienst die Versorgungsanstalt des Bundes und der Länder bleiben bei der vorgelagerten Besteuerung nach § 40 b EStG.

- Gefördert werden nur noch Zusagen, die bei allen abgesicherten biometrischen Risiken lebenslange Leistungen vorsehen.

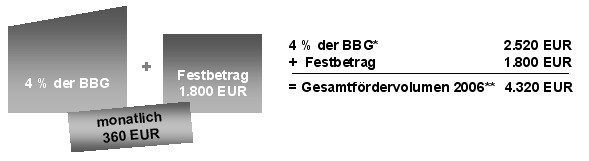

- Ausweitung des Fördervolumens für nach dem 31.12.2004 erteilte neue Zusagen durch einen zusätzlichen steuerfreien Festbetrag von 1.800 EUR jährlich.

- Ergänzung des Anwendungsbereiches um die Vervielfätligungsregelung für Neuzusagen (nach dem 31.12.2004 erteilt).

- Wechselt der Arbeitnehmer im Laufe eines Kalenderjahres sein erstes Dienstverhältnis, können im neuen Dienstverhältnis die Höchstbeträge des § 3 Nr. 63 EStG erneut in voller Höhe in Anspruch genommen werden. Das heißt, wurden die Förderbeträge beim alten Arbeitgeber bereits ausgeschöpft, können sie beim neuen Arbeitgeber erneut in voller Höhe in Anspruch genommen werden.

Auszahlungsformen

Die Auszahlung der späteren Versorgungsleistungen ist seit 01.01.2005 an die Bedingung geknüpft, dass sie in Form einer lebenslangen Rente oder eines Auszahlungsplans mit anschließender lebenslanger Teilkapitalverrentung erfolgt.

Das Bundesfinanzministrium hat in seinem Schreiben vom 17.11.2004, Randziffer 177 diese Auszahlungsformen und die Berechtigten näher erläutert:

"Werden neben der Altersversorgung auch andere biometrische Risiken, wie Invalidität und Tod abgesichert, ist diese Vorgabe für jedes einzelne Risiko zu beachten.

Im Hinblick auf die entfallende Versorgungsbedürftigkeit z.B. für den Fall der Vollendung des 27. Lebensjahres der Kinder, der Wiederheirat der Witwe/des Witwers, dem Ende der Erwerbsminderung durch Wegfall der Voraussetzungen für den Bezug (insbesondere bei Verbesserung der Gesundheitssituation oder Erreichen der Altersgrenze) ist es nicht zu beanstanden, wenn eine Rente oder ein Auszahlungsplan zeitlich befristet ist.

Lebenslange Rente oder bis zu 30 % Teilkapitalisierung

Von einer Rente oder einem Auszahlungsplan ist auch noch auszugehen, wenn bis zu 30 % des zu Beginn der Auszahlungsphase zur Verfügung stehenden Kapitals außerhalb der monatlichen Leistungen ausgezahlt werden. Die zu Beginn der Auszahlungsphase zu treffende Entscheidung und Entnahme des Teilkapitalbetrags aus diesem Vertrag führt zur vollständigen Besteuerung des Betrages nach § 22 Nr. 5 EStG.

Allein die Möglichkeit, anstelle dieser Auszahlungsformen eine Einmalkapitalauszahlung (100 % des zu Beginn der Auszahlungsphase zur Verfügung stehenden Kapitals) zu wählen, steht der Steuerfreiheit noch nicht entgegen. Die Möglichkeit, eine Einmalkapitalauszahlung anstelle einer Rente oder eines Auszahlungsplans zu wählen, gilt nicht nur für Altersversorgungsleistungen, sondern auch für Invaliditäts- oder Hinterbliebenenversorgungsleistungen. Entscheidet sich der Arbeitnehmer zugunsten einer Einmalkapitalauszahlung, so sind von diesem Zeitpunkt an die Voraussetzungen des § 3 Nr. 63 EStG nicht mehr erfüllt und die Beitragsleistungen zu besteuern:

Auszahlungsformen

Die Auszahlung der späteren Versorgungsleistungen ist seit 01.01.2005 an die Bedingung geknüpft, dass sie in Form einer lebenslangen Rente oder eines Auszahlungsplans mit anschließender lebenslanger Teilkapitalverrentung erfolgt.

Das Bundesfinanzministrium hat in seinem Schreiben vom 17.11.2004, Randziffer 177 diese Auszahlungsformen und die Berechtigten näher erläutert:

"Werden neben der Altersversorgung auch andere biometrische Risiken, wie Invalidität und Tod abgesichert, ist diese Vorgabe für jedes einzelne Risiko zu beachten.

Im Hinblick auf die entfallende Versorgungsbedürftigkeit z.B. für den Fall der Vollendung des 27. Lebensjahres der Kinder, der Wiederheirat der Witwe/des Witwers, dem Ende der Erwerbsminderung durch Wegfall der Voraussetzungen für den Bezug (insbesondere bei Verbesserung der Gesundheitssituation oder Erreichen der Altersgrenze) ist es nicht zu beanstanden, wenn eine Rente oder ein Auszahlungsplan zeitlich befristet ist.

Lebenslange Rente oder bis zu 30 % Teilkapitalisierung

Von einer Rente oder einem Auszahlungsplan ist auch noch auszugehen, wenn bis zu 30 % des zu Beginn der Auszahlungsphase zur Verfügung stehenden Kapitals außerhalb der monatlichen Leistungen ausgezahlt werden. Die zu Beginn der Auszahlungsphase zu treffende Entscheidung und Entnahme des Teilkapitalbetrags aus diesem Vertrag führt zur vollständigen Besteuerung des Betrages nach § 22 Nr. 5 EStG.

Allein die Möglichkeit, anstelle dieser Auszahlungsformen eine Einmalkapitalauszahlung (100 % des zu Beginn der Auszahlungsphase zur Verfügung stehenden Kapitals) zu wählen, steht der Steuerfreiheit noch nicht entgegen. Die Möglichkeit, eine Einmalkapitalauszahlung anstelle einer Rente oder eines Auszahlungsplans zu wählen, gilt nicht nur für Altersversorgungsleistungen, sondern auch für Invaliditäts- oder Hinterbliebenenversorgungsleistungen. Entscheidet sich der Arbeitnehmer zugunsten einer Einmalkapitalauszahlung, so sind von diesem Zeitpunkt an die Voraussetzungen des § 3 Nr. 63 EStG nicht mehr erfüllt und die Beitragsleistungen zu besteuern.

Ausübung Kapitalwahlrecht

Erfolgt die Ausübung des Wahlrechtes innerhalb des letzten Jahres vor dem altersbedingten Ausscheiden aus dem Erwerbsleben, so ist es aus Vereinfachungsgründen nicht zu beanstanden, wenn die Beitragsleistungen weiterhin nach § 3 Nr. 63 EStG steuerfrei belassen werden. Bei Auszahlung oder anderweitiger wirtschaftlicher Verfügung ist der Einmalkapitalbetrag, soweit er auf steuerfrei geleisteten Beiträgen beruht, gemäß § 22 Nr. 5 Satz 1 EStG vollständig zu besteuern.

Keine Anwendung der progressions-mildernden Fünftelungsregelung möglich

Da es sich bei der Teil- bzw. Einmalkapitalauszahlung nicht um außerordentliche Einkünfte i.S.d. § 34 Abs. 2 EStG (weder eine Entschädigung noch eine Vergütung für eine mehrjährige Tätigkeit) handelt, kommt eine Anwendung der Fünftelungsregelung des § 34 EStG auf diese Zahlungen nicht in Betracht.

Zusätzlicher Festbetrag von 1.800 EUR jährlich

Hat ein Arbeitnehmer den Höchstbetrag in Höhe von 4 % der BBG ausgeschöpft und die Zusage wurde/wird nach dem 31.12.2004 erteilt, kann der zusätzliche Festbetrag von 1.800 EUR jährlich steuerfei in den Versorgungsvertrag eingezahlt werden.

Er wurde als Ersatz für die weggefallene Pauschalversteuerung nach § 40 b EStG in den § 3 Nr. 63 EStG aufgenommen.

| Maximal steuerfreier Beitragsaufwand mit einer Förderung nach § 3 Nr. 63 EStG für Zusagen abb 01.01.2005 |

|---|

*Beitragsbemessungsgrenzer der allgemeinen Rentenversicherung 2006: 63.000 EUR pro Jahr **wird im Laufe des Kalenderjahres der Arbeitgeber gewechselt, kann das Fördervolumen auch mehrmals genutzt werden

Hinterbliebene

Leistungen der betrieblichen Altersversorgung dürfen nur für bestimmte Hinterbliebene vereinbart werden. Das Bundesfinanzministerium hat den begünstigten Personenkreis in seinem Rundschreiben vom 17.11.2004 unter Randziffer 157 beschrieben. In der Praxis wird häufig vom "engen" oder "eingeschränkten" Hinterbliebenenbegriff gesprochen.

Eine Hinterbliebenenversorgung im steuerlichen Sinne darf nur an

- die Witwe des Arbeitnehmers oder den Witwer der Arbeitnehmerin,

- die kindergeldberechtigten Kinder im Sinne des § 32 Abs. 3 und 4 Satz 1 Nr. 1 bis 3 EStG,

- den früheren Ehegatten oder

- die Lebensgefährtin/den Lebensgefährten, wenn in der schriftlichen Vereinbarung gegenüber dem Arbeitgeber neben der geforderten namentlichen Benennung des/der Lebensgefährten/in auch versichert wird, dass eine gemeinsame Haushaltsführung besteht,

erfolgen.

Lediglich die Möglichkeit, ein einmaliges angemessenes Sterbegeld an andere Personen als die genannten Hinterbliebenen auszuzahlen, führt nicht zur Versagung der Anerkennung als betriebliche Altersversorgung. Bei Auszahlung ist das Sterbegeld, soweit es auf steuerfrei geleisteten Beiträgen beruht, vollständig zu versteuern (§ 22 Nr. 5 Satz 1 EStG).

Eine Ausnahme lässt das Bundesfinanzministerium für bestehende, vor dem 01.01.2005 erteilte Zusagen in Form der pauschalbesteuerten Direktversicherungen zu. Hier kann weiterhin eine beliebige Person als Bezugsberechtige vom Arbeitnehmer für den Todesfall bestimmt werden

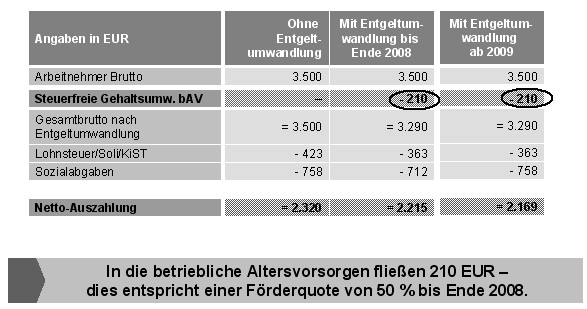

Ersparnis aus Entgeldumwandlung

Angestellter Otto, 35 Jahre alt, verheiratet, 2 Kinder, Frau berufstätig

Splittingtabelle und Stkl. III, Kirchensteuer: 9%, Steuertabelle 2006

mtl. Brutto 3500 EUR, jährlich gemeinsam zu versteuerndes Einkommen: 47.824 EUR

gKV-Beitrag: 13,8% + 0,9% AN-Anteil, PV 1,7%, gRV-Beitrag: 19,5%, gesetzl. ALV: 3,25%

Vervielfältigungsregelung – neu

Die Vervielfältigungsregelung ist seit 01.01.2005 ebenfalls in § 3 Nr. 63 EStG einbezogen worden. Dort ist geregelt: Aus Anlass der Beendigung des Dienstverhältnisses geleistete Beiträge sind steuerfrei, soweit sie 1.800 EUR vervielfältigt mit der Anzahl der Kalenderjahre, in denen das Dienstverhältnis bestanden hat, nicht übersteigen. Der vervielfältigte Betrag vermindert sich um die im Rahmen dieser Regelung steuerfreien Beiträge, die der Arbeitgeber in dem Kalenderjahr, in dem das Dienstverhältnis beendet wird, und in den sechs vorangegangenen Kalenderjahren gezahlt hat. Kalenderjahre vor 2005 sind dabei jeweils nicht zu berücksichtigen. D. h. für die Berechnung des Maximalbetrages und für die abzuziehenden Beiträge zählen nur Dienstjahre ab 2005.

Die Förderung kann nur angewendet werden, wenn der Arbeitnehmer nicht gleichzeitig die Vervielfältigungsregelung des § 40 b EStG a. F. nutzt oder bei Beiträgen für seine Direktversicherung auf die Anwendung des § 3 Nr. 63 EStG zugunsten der Pauschlversteuerung verzichtet hat.

Die Regelung räumt nun auch ein, dass bei Beendigung des Dienstverhältnisses die Möglichkeit besteht, neben zusätzlichen Arbeitgeberleistungen auch Abfindungszahlungen oder Wertguthaben aus Arbeitszeitkonten steuerfrei für den Aufbau einer kapitalgedeckten betrieblichen Altersversorgung zu nutzen.

In den nächsten Jahren wird die neue Vervielfältigungsregelung in der Praxis kaum Anwendung finden, wenn der Arbeitnehmer eine betriebliche Altersversorgung im Rahmen des § 3 Nr. 63 EStG nutzt.

Ein Arbeitnehmer ist seit 01.10.2001 bei seinem Arbeitgeber beschäftigt. Im Jahr 2006 wird für ihn eine Direktversicherung mit einem jährlichen Beitrag von 2.500 EUR von seinem Arbeitgeber abgeschlossen. Zum 30.09.2014 scheidet der Arbeitnehmer aus dem Dienstverhältnis aus. Der maximale Betrag zur Vervielfältigung errechnet sich wie folgt:

| Betriebszugehörigkeit: | ||

| 2001 bis 2014 (jeweils einschließlich) | = | 14 Jahre |

| zu berücksichtigen nur Dienstjahre ab 2005 | = | 10 Jahre |

| 10 Jahre x 1.800 EUR | = | 18.000 EUR |

| abzgl. Beitrag für 2014 | = | 2.500 EUR |

| abzgl. 6 x 2.500 EUR | = | 15.000 EUR |

| (Beitrag der vorangegangenen Jahre) | ___________ | |

| zulässiger Beitrag für die Vervielfältigung | = | 500 EUR |

Übergangsregelung

Vervielfältigungsreglung – alte oder neue Regelung? Begünstigte Aufwendungen, die der Arbeitgeber aus Anlass der Beendigung des Dienstverhältnisses nach dem 31.12.2004 leistet, können entweder steuerfrei nach § 3 Nr. 63 Satz 4 EStG oder pauschal besteuert nach § 40 b Abs. 2 Satz 3 und 4 EStG a. F. werden. (siehe Randziffer 210 des BMF-Schreibens vom 17.11.2004) | |

| Pauschalbesteuerung § 40 b Abs. 2 Satz 3 u. 4 EStG a.F. | Steuerfreiheit § 3 Nr. 63 Satz 4 EStG |

| Die Zusage muss vor dem 01.01.2005 erteilt worden sein. | Es kommt nicht darauf an, ob die Zusage vor oder nach dem 01.01.2005 erteilt wurde. Die Pauschalbesteuerung von laufenden Beiträgen (§ 40 b Abs. 1 und 2 Satz 1 und 2 EStG a. F.) an eine Pensionskasse hindert die Inanspruchnahme der "neuen" Vervielfältigungsregelung (§ 3 Nr. 63 Satz 4 EStG) nicht. Ausgeschlossen, wenn gleichzeitig die "alte" Vervielfältigungsregelung (§ 40 b Abs. 2 Satz 3 und 4 EStG a. F.) angewendet wird. Nicht möglich, wenn der Arbeitnehmer auf die Steuerfreiheit der Beiträge zu seiner Direktversicherung nach § 3 Nr. 63 EStG zugunsten der Weiteranwendung des § 40 b EStG a. F. verzichtet hatte. |

Steuerfreiheit nach§ 3 Nr. 55 EStG bei Portabilität

Wird der Übertragungswert unverfallbarer Anwartschaften aus einer Pensionskasse, Direktversicherung oder einem Pensionsfonds auf den neuen Arbeitgeber übertragen, und dieser erteilt eine dem Übertragungswert wertgleiche neue Zusage wiederum über eine Pensionskasse, Direktversicherung oder einen Pensionsfonds, so bleibt der übertragene Wert steuerfrei. Die Leistungen aus dieser Zusage sind so zu versteuern, als hätte die Übertragung nicht stattgefunden.

Steuerfreiheit nach § 3 Nr. 66 EStG bei Übernahme einer Versorgung in einen Pensionsfonds

Wird eine bestehende Versorgung z. B. einer Pensionszusage oder Unterstützungskassenversorgung auf einen Pensionsfonds übertragen, können unter bestimmten Voraussetzungen die Einzahlungen nach § 3 Nr. 66 EStG beim Arbeitnehmer lohnsteuerfrei bleiben.

Besteuerung in der Leistungsphase

Die Versorgungsleistungen aus Verträgen, für die nach § 3 Nr. 63 EStG steuerfrei Beiträge gezahlt wurden, sind in vollem Umfang als "sonstige Einkünfte" steuerpflichtig (§ 22 Nr. 5 EStG). Das gilt für laufende Rentenleistungen und einmalige Kapitalauszahlungen. Eine Ertragsanteilbesteuerung kann für diese Rentenleistungen nicht mehr vorgenommen werden. Auch die Rentenleistungen, die sich aus "riestergeförderten" Beiträgen ergeben, sind als "sonstige Einkünfte" voll steuerpflichtig.

Eventuell kann von den steuerpflichtigen Renteneinkünften der Altersentlastungsbetrag des § 24 a EStG abgezogen werden. Dieser wird allerdings je Rentenbeginnjahr sukzessive reduziert. Er beträgt 2006 38,4 % der Bezüge, maximal 1.824 EUR, im Jahr 2007 36,8 % der Bezüge maximal 1.748 EUR usw., bis schließlich 2040 der Wert 0 erreicht wird und die Leistungen dann komplett nachgelagert besteuert werden. Für jeden Jahrgang bleibt es für die Dauer des Rentenbezugs bei dem jeweilig festgelegten Wert. Die Werbungskosten in Höhe von 102 EUR (§ 9 a Satz 1 Nr. 3 EStG) können weiterhin abgezogen werden.

Rentenleistungen, die sich aus Beiträgen ergeben, die nicht steuerfrei eingezahlt wurden, sind nicht voll steuerpflichtig. Ergeben sie sich aus pauschalversteuerten Beiträgen (§ 40 b EStG), sind sie nur mit dem Ertraganteil (§ 22 Abs. 1 Nr. 3 EStG) zu versteuern. Wurden die Einzahlungsbeträge teilweise steuerfrei und teilweise steuerpflichtig gezahlt, so ist die steuerliche Behandlung der Leistungen entsprechend aufzuteilen.

Ein Arbeitgeber zahlt für seinen Arbeitnehmer ab 2004 jährlich Beiträge von 6 % der Beitragsbemessungsgrenze der allgemeinen Rentenversicherung in einen Pensionsfonds. Diese waren, unter Beachtung der 4 %-Grenze, zu zwei Dritteln steuerfrei und zu einem Drittel steuerpflichtig. Es wird unterstellt, dass die späteren monatlichen Versorgungsleistungen 600 EUR betragen. Die Folge daraus: Die Versorgungsleistungen sind in Höhe von 400 EUR (2/3) voll zu versteuern (§ 22 Nr. 5 Satz 1 EStG). Das verbleibende Drittel der monatlichen Versorgungsleistungen 200 EUR (1/3 von 600 EUR) ist als lebenslange Rente mit dem Ertragsanteil bei den sonstigen Einkünften steuerpflichtig (§ 22 Nr. 1 Satz 3 Buchstabe a Doppelbuchstabe bb EStG).

Erbschaftssteuer

Hinterbliebenenbezüge, auch aus den versicherungsförmigen Durchführungswegen, sind grundsätzlich erbschaftssteuerpflichtig. "Der Erbschaftsteuer unterliegt der Erwerb von Todes wegen. Als ein solcher gilt (u. a.) jeder Vermögensvorteil, der aufgrund eines vom Erblasser geschlossenen Vertrages bei dessen Tode von einem Dritten unmittelbar erworben wird." (§§ 1 bis 3 ErbStG)Durch verschiedene höchstrichterliche Urteile sind Hinterbliebenenbezüge aufgrund eines Arbeitsverhältnisses von der Erbschaftsteuer befreit, wenn den Hinterbliebenen für den Todesfall das Bezugsrecht zusteht. Diese generelle Steuerbefreiung gilt nur für Arbeitnehmer. Ausnahmen bestehen bei beherrschenden Gesellschafter-Geschäftsführern.

In diesen Fällen sollte in der Praxis immer mit dem Steuerberater des Kunden die individuelle Sachlage geklärt werden.

Steuerliche Behandlung nach § 10 a EStG ("Riesterförderung")

Eingeführt zum 01.01.2002 als Kapitalgedeckte private Altersversorgung zur Ergänzung der gesetzlichen Rentenversicherung kann die so genannte "Riesterförderung" auch für die drei versicherungsförmigen Durchführungswege in Anspruch genommen werden. Allerdings ist im Gegensatz zu den privaten Riesterprodukten eine Zertifizierung im Bereich der betrieblichen Altersversorgung nicht erforderlich, da die Produkte schon den gesetzlichen Leistungsstandards des Betriebsrentengesetzes entsprechen.

Förderfähig sind Produkte mit lebenslangen gleich bleibenden oder steigenden Renten bzw. ein Auszahlungsplan (bis zu 30 % des bei Rentenbeginn vorhandenen Kapitals) mit anschließender Restkapitalverrentung. Seit dem 01.01.2006 kann jeder gesetzlich rentenversicherte Arbeitnehmer jährlich bis zu 1.575 EUR in einen geförderten Altersvorsorgevertrag investieren und erhält dafür eine staatliche Zulage, die direkt dem Altersvorsorgevertrag gutgeschrieben wird. Dieser förderfähige Betrag erhöht sich bis zum Jahr 2008 auf jährlich bis zu 2.100 EUR. Die Beiträge sind dabei aus dem individuell versteuerten Einkommen des Arbeitnehmers aufzuwenden. Die Förderung erfolgt über Zulagen bzw. den Sonderausgabenabzug. Das Finanzamt prüft, ob die erhaltenen Zulagen günstiger als der Sonderausgabenabzug wären und erstattet die Differenz im Rahmen der Einkommensteuererklärung an den Steuerpflichtigen.

In der Praxis hat sich gezeigt, dass die "Riesterförderung" im Rahmen der betrieblichen Altersversorgung eine unwesentliche Rolle spielt. Dies liegt unter anderem an den Nachteilen dieser Fördermöglichkeit, die bei der Nutzung zur privaten Altersvorsorge nicht gegeben sind:

- Maximal förderfähig sind die Beträge nach § 10 a EStG in der jeweiligen Stufe (im Jahr 2006 sind dies max. 1.575 EUR). Damit kann nicht der volle Rechtsanspruch auf Entgeltumwandlung von 4 % der Beitragsbemessungsgrenze der allgemeinen Rentenversicherung (2006 sind dies 2.520 EUR) ausgeschöpft werden und somit auch nicht die volle Lohnnebenkostenersparnis.

- Die Beträge können nicht sozialabgabenfrei in den Vertrag eingezahlt werden (sofern das sozialversicherungspflichtige Einkommen unterhalb der Beitragsbemessungsgrenze liegt).

- Die Zustimmung des Arbeitgebers ist erforderlich bei einem Anbieterwechsel und Arbeitgeberwechsel.

- Der Arbeitnehmer zahlt auf die laufenden Rentenleistungen Beiträge zur Krankenversicherung der Rentner und Pflegeversicherung (sofern er nicht privat krankenversichert ist). Nutzt der Arbeitnehmer die gleiche Förderung in einem privaten Vertrag, entfällt in der Regel diese Beitragsbelastung.

- Die Entnahme zum Haus-/Wohnungsbau ist nicht möglich. Der Arbeitgeber hat einen hohen Verwaltungsaufwand.