Unterstützungskasse - Steuerliche Behandlung für das Trägerunternehmen (bAV)

Historisch betrachtet hatte die Unterstützungskasse die Funktion als "Hausbank". Die Unternehmen würden die Unterstützungskasse auch heute noch gerne so nutzen. In Jahren mit hohen Gewinnen könnten dann entsprechend hohe Zuwendungen als Betriebsausgaben steuerlich geltend gemacht werden. In Zeiten mit Verlusten könnten diese bereits gezahlten Zuwendungen steuerneutral wieder in das Unternehmen zurückgeführt werden. Allerdings ist dies aufgrund von gesetzlichen Bestimmungen nicht möglich. Die steuerlich anerkannten möglichen Zuwendungen sind im § 4d EStG festgeschrieben.

Dabei ist zwischen einer pauschaldotierten, alternative Bezeichnung "reservegepolsterten", und einer rückgedeckten Unterstützungskasse zu unterscheiden.

Wie bereits erwähnt, kann die Unterstützungskasse grundsätzlich ihr Vermögen frei anlegen. Leistet ein Trägerunternehmen Zuwendungen an die Unterstützungskasse, können diese unter bestimmten Voraussetzungen und je nach Vermögensanlage und Durchführungsform (pauschaldotiert oder rückgedeckt) steuerlich geltend gemacht werden. Möglich Verwaltungskosten an die Unterstützungskasse, wie auch Beiträge zur gesetzlichen Insolvenzsicherung an den PSVaG sind Betriebsausgaben und mindern den Gewinn im Unternehmen.

Inhaltsverzeichnis

Kein bilanzieller Ausweis

Die Versorgungsverpflichtung der Unterstützungskasse muss nicht in der Unternehmensbilanz ausgewiesen werden. Da bei einer kongruent rückgedeckten Unterstützungskasse keine Unterdeckung besteht, muss auch kein Ausweis im Bilanzanhang erfolgen.

Pauschaldotierte Unterstützungskasse

Keine volle Anwartschaftsfinanzierung

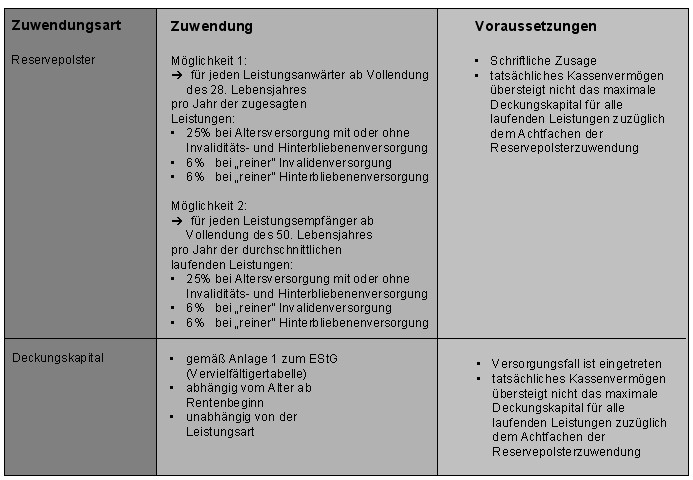

Die pauschaldotierte Unterstützungskasse ist die ursprüngliche Form dieses Durchführungsweges. Bei der pauschaldotierten Unterstützungskasse kann das Trägerunternehmen gesetzlich keine volle Anwartschaftsfinanzierung aufbauen, sondern lediglich ein Reservepolster bilden. Diese gesetzliche Einschränkung wurde u.a. vorgenommen, damit ein Mißbrauch der Darlehensgewährung als Finanzierungsinstrument für das Trägerunternehmen vermieden wird. Die vollständige Ausfinanzierung soll erst dann erfolgen, wenn Versorgungsleistungen erbracht werden. Das dafür erforderliche Deckungskapital wird gemäß § 4d Abs. 1 EStG ermittelt und ist abhängig vom Geschlecht und Alter des Leistungsempfängers.

Da die pauschaldotierte Unterstützungskasse in der Praxis kaum noch angeboten wird, wird in diesem Studienbuch die rückgedeckte Unterstützungskasse fokussiert.

Zuwendungen vor Eintritt des Versorgungsfalles

Reservepolster

Die Bildung des Reservepolsters dient dazu, dass die Unterstützungskasse über ausreichende Mittel verfügt, um Versorgungsleistungen an die Versorgungsberechtigten zu zahlen, wenn das Trägerunternehmen seinen Zuwendungsverpflichtungen nicht in dem erforderlichen Umfang nachkommt.

Leistungsanwärter und -empfänger

Bei zugesagten Altersrenten kann das Trägerunternehmen für Leistungsanwärter jedes Jahr Zuwendungen an die Unterstützungskasse zum Aufbau des Reservepolsters leisten. Bei Eintritt eines Versorgungsfalles kann das Trägerunternehmen für die Leistungsempfänger der Unterstützungskasse das für die Zahlung der Versorgungsleistungen notwendige Deckungskapital zur Verfügung stellen.

Dotierung bei Altersrenten

Die Höhe der steuerlich absetzbaren Zuwendungen richtet sich nicht nach versicherungsmathematischen Grundsätzen, sondern nach den Regelungen des § 4d EStG. Die Zuwendungen können nur dann steuerlich abgesetzt werden, wenn es sich um eine schriftlich erteilte Versorgungszusage handelt und der Arbeitnehmer das 28. Lebensjahr vollendet hat. In diesem Fall können jährlich Zuwendungen in Höhe von 25 % der zum Pensionsalter zugesagten Rentenleistung, mit oder ohne Invaliditäts- und Hinterbliebenenzusagen, vom Trägerunternehmen an die Unterstützungskasse geleistet werden.

Dotierung bei Invaliditäts- oder Hinterbliebenenleistungen

Sagt ein Arbeitgeber seinen Arbeitnehmern ausschließlich Invaliditäts- oder Hinterbliebenenleistungen zu, sind 6% der zugesagten Leistung steuerlich absetzbar.

Alternativ kann das Trägerunternehmen die Zuwendungen zum Reservepolster anhand eines Durchschnittsbetrages durchführen. Dieser richtet sich nach den von der Unterstützungskasse an die Leistungsempfänger des Trägerunternehmens bereits gewährten Leistungen. Für jeden Leistungsanwärter kann dann eine Zuwendung geleistet werden, die sich an den Versorgungsleistungen der heutigen Leistungsempfänger richtet. Es ist zu beachten, dass erst Leistungsanwärter die am Ende des Wirtschaftsjahres das 50. Lebensjahres vollendet haben, für die Durchschnittberechnung berücksichtigt werden können.

Die Unterstützungskasse sagt Altersleistungen ab Vollendung des 65. Lebensjahres zu. Zum Kreis der Versorgungsberechtigten gehören folgende Personen:

Beispiel 1:

| 15 Anwärter (28 Jahre) | monatliche Rente 500 EUR |

| 5 Anwärter (50 Jahre) | monatliche Rente 500 EUR |

| 1 Rentner | monatliche Rente 500 EUR |

Zuwendung zum Reserverpolster:

1. Möglichkeit:

Anzahl der Anwärter x 25 % x zugesagte Altersleistung p.a.

20 x 25% x 6.000 = 30.000 EUR

2. Möglichkeit:

Anwärter, die das 50. Lebensjahr vollendet haben x 25 % x Ø Kassenleistung

5 x 25 % x 6.000 = 7.500 EUR

Beispiel 2:

| 15 Anwärter (28 Jahre) | monatliche Rente 500 EUR |

| 5 Anwärter (50 Jahre) | monatliche Rente 500 EUR |

| 1 Rentner | monatliche Rente 2.000 EUR |

Zuwendung zum Reserverpolster:

Anzahl der Anwärter x 25 % x zugesagte Altersleistung p.a.

15 x 25% x 6.000 = 22.500 EUR

Anwärter, die das 50. Lebensjahr vollendet haben x 25 % x Ø Kassenleistung

5 x 25 % x 24.000 = 30.000 EUR

Das Trägerunternehmen kann entscheiden, nach welcher Methode die Zuwendungen zum Aufbau des Reservepolsters berechnet werden sollen. Allerdings kann es die Entscheidung nicht jährlich ändern, sondern ist für die nächsten 5 Jahre an die jeweilige Methode gebunden.

Dotierung bei Kapitalleistungen

Sagt ein Unternehmen seinen Arbeitnehmern eine Kapitalleistung zu, beträgt die steuerlich anzuerkennende Dotierung 2,5 % des zugesagten Einmalbetrages.

Das Trägerunternehmen muss die steuerlich zulässigen Zuwendungen jedoch nicht vollständig ausschöpfen. Die Vorschrift stellt lediglich eine Obergrenze dar und verpflichtet das Trägerunternehmen nicht, diese Dotierung an die Unterstützungskasse zuzuwenden.

Zuwendungen bei Eintritt des Versorgungsfalles

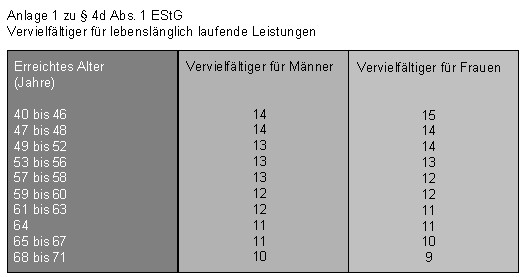

Tritt ein Versorgungsfall ein, zum Beispiel ab Beginn der laufenden Rentenleistungen, kann das Trägerunternehmen der Unterstützungskasse das zur Zahlung der Versorgungsleistungen erforderliche Deckungskapital zuwenden. Allerdings ist das Trägerunternehmen nicht verpflichtet, das volle Deckungskapital sofort der Unterstützungskasse zur Verfügung zu stellen. Je nach Ertragslage des Unternehmens können die Zuwendungen auf mehrere Wirtschaftsjahre verteilt werden. Die Höhe des erforderlichen Deckungskapitals ist abhängig vom Geschlecht und erreichten Alter des Versorgungsempfängers. Es errechnet sich aus der jeweiligen Rentenhöhe und dem "Deckungskapitalfaktor", der dem EStG als Anlage 1 beigefügten Tabelle entnommen wird.

Zulässiges Kassenvermögen

Das Trägerunternehmen darf Zuwendungen zum Reservepolster und zum Deckungskapital nur soweit leisten, soweit das dem Trägerunternehmen zugeordnete Teilvermögen der Unterstützungskasse bestimmte Grenzen nicht überschreitet. Durch die Begrenzung des Kassenvermögens soll eine Überfinanzierung der Unterstützungskasse vermieden werden.

Das zulässige Kassenvermögen gemäß § 4d Abs. 1 EStG für ein Trägerunternehmen ist die Summe aus dem Deckungskapital für alle am Schluss des Wirtschaftsjahres laufenden Leistungen, zuzüglich dem Achtfachen der jährlich zugelassenen abzugsfähigen Zuwendungen.

Das zulässige Reservepolster beträgt das Achtfache der möglichen Zuwendung und zwar für das Jahr, für das die Berechnung erfolgt. Das entspricht in aller Regel zwei Jahresrenten (8 x 25% = 200 % à 2 Jahresrenten). Dabei wird die Höhe des zulässigen Reservepolsters jedes Jahr neu berechnet. Wenn zum Beispiel in einem Jahr die gewährten Leistungen sinken, verringert sich ebenso die mögliche Zuwendung und damit das zulässige Reservepolster.

Das bedeutet, dass in der Anwartschaftsphase nur ca. 20 % des zur Zahlung der Versorgungsleistungen benötigten Kapitals zur Finanzierung steuerlich zugeführt werden können. Erst bei Leistungsbeginn kann nach den Vorschriften für die Zuwendungen für Leistungsempfänger ausreichend Kapital auf die pauschaldotierte Unterstützungskasse übertragen werden, damit die Versorgungsleistungen erfüllt werden können. Ein kontinuierlicher Zahlungsstrom kann nicht erreicht werden.

Zum Kassenvermögen fließen neben den Zuwendungen auch die erwirtschafteten Erträge mit ein. Das bedeutet, dass zur Berechnung des tatsächlichen Kassenvermögens auch die gesamten Erträge berücksichtigt werden müssen. Jeweils zum Bilanzstichtag wird ein Vergleich des tatsächlichen Kassenvermögens zum möglichen Kassenvermögen durchgeführt. Würde das tatsächliche Kassenvermögen höher sein, als das mögliche Kassenvermögen, können die Zuwendungen für den Arbeitgeber nicht mehr steuerlich als Betriebsausgaben angesetzt werden.

Beispiel

Zuwendungen bei einer pauschaldotierten UnterstützungskasseDas Unternehmen Elektro Müller GmbH nutzt die bAV über eine Unterstützungskasse. 10 Arbeitnehmern (Anwärter), die zwischen 28 und 50 Jahre alt sind, wurde eine jährliche Altersrente ab Vollendung des 65. Lebensjahres in Höhe von 2.000 EUR zugesagt. 2 Rentner (62, 65 Jahre, männlich) beziehen bereits die jährliche Betriebsrente in Höhe von 2.000 EUR und das Deckungskapital wurde bereits voll zugewendet. Des Weiteren gibt es einen Rentner (63 Jahre, männlich), der erst seit einem Monat seine Betriebsrente bezieht. Für diese Person wurde noch kein Deckungskapital zugewendet. Das vorhandene Kassenvermögen beträgt 90.000 EUR

Berechnung der Zuwendung:

| Reservepolster (Anwärter): | 10 x 25% x 2.000 EUR = 5.000 EUR |

| Deckungskapital (für 1 Neu-Rentner): | 12 x 2.000 EUR = 24.000 EUR |

| Gesamtzuwendung | 29.000 EUR |

Zulässiges Kassenvermögen:

| Reservepolster (8-fache x 5.000 EUR) | 40.000 EUR |

| Deckungskapital | |

| Für 62-jährigen (Faktor 12 x 2.000 EUR) | 24.000 EUR |

| Für 63-jährigen (Faktor 12 x 2.000 EUR) | 24.000 EUR |

| Für 65-jährigen (Faktor 11 x 2.000 EUR) | 22.000 EUR |

| Zulässiges Kassenvermögen | 110.000 EUR |

Begrenzung der Zuwendung:

| Zulässiges Kassenvermögen | 110.000 EUR |

| Tatsächliches Kassenvermögen | 90.000 EUR |

| Noch mögliche Zuwendungen | 30.000 EUR |

Zuwendung für pauschaldotierte Unterstützungskassen

In der Praxis ist die pauschaldotierte Unterstützungskasse aufgrund der nicht möglichen Ausfinanzierung von geringerer Bedeutung als die rückgedeckte Unterstützungskasse. Insbesondere ist diese für kleinere und mittlere Unternehmen nicht geeignet.

Rückgedeckte Unterstützungskasse

Im Gegensatz zur pauschaldotierten Unterstützungskasse ist eine vollständige Ausfinanzierung bei einer rückgedeckten Unterstützungskasse möglich. Bei einer kongruent rückgedeckten Unterstützungskasse sind die Leistungen aus der Rückdeckungsversicherung und die Zusage vom Arbeitgeber an den Arbeitnehmer auf betriebliche Altersversorgung deckungsgleich. Sofern die Voraussetzungen des § 4d Abs. 1 EStG erfüllt sind, sind die Zuwendungen für das Trägerunternehmen an die Unterstützungskasse in voller Höhe der Versicherungsbeiträge als Betriebsausgaben steuerlich absetzbar.

Rückdeckungsversicherung

Die Unterstützungskasse schließt bei einem Lebensversicherungsunternehmen auf das Leben des Versorgungsberechtigten eine Lebensversicherung ab. Dabei ist die Unterstützungskasse Versicherungsnehmer, Bezugsberechtigter aus der Rückdeckungsversicherung und Beitragszahler. Die Leistung aus der Rückdeckungsversicherung wird in Höhe der garantierten Leistung von der Unterstützungskasse dem Arbeitnehmer dokumentiert (sogenannter Leistungsausweis).

Obwohl die Unterstützungskasse zu den sicherungspflichtigen Durchführungswegen zählt, wird die Rückdeckungsversicherung zum Schutz im Falle der Insolvenz des Arbeitgebers in der Regel an die Arbeitnehmer verpfändet.

Voraussetzungen § 4d Abs. 1 Ziffer 1c EStG

Die Unterstützungskasse ist bei der Wahl des rückdeckenden Lebensversicherers frei in der Entscheidung. Oftmals gründen Versicherungsunternehmen eigene Unterstützungskassen. Der Arbeitgeber als Trägerunternehmen und der Arbeitnehmer als Versorgungsberechtiger haben einen Anspruch gegen das Lebensversicherungsunternehmen.

Die Rückdeckungsversicherung muss bestimmte Voraussetzungen erfüllen, damit die Zuwendungen in Höhe der Versicherungsbeiträge für das Trägerunternehmen steuerlich absetzbar sind. Diese Voraussetzungen sind im § 4d Abs. 1 Ziffer 1c EStG aufgeführt:

1. Die Versorgungsleistungen müssen schriftlich zugesagt worden sein.

2. Der Versorgungsanwärter muss bis zum Ende des Jahres der Zuwendung das 28. Lebensjahr vollendet haben.

Wird die bAV durch Entgetlumwandlung finanziert, können auch Versorgungsberechtigte, die das 28. Lebensjahr noch nicht vollendet haben, in die Versorgung einbezogen werden, da die sofortige gesetzliche Unverfallbarkeit gegeben ist.

Sollen bei einer arbeitgeberfinanzierten bAV für Versorgungsberechtigte, die das 28. Lebensjahr noch nicht vollendet haben, die Zuwendungen steuerlich absetzbar sein, muss es sich entweder um eine reine Hinterbliebenen- oder Invalidenzusage handeln, oder es muss bei Erteilung der Zusage eine sofortige vertragliche Unverfallbarkeit eingeräumt werden.

3. Altersleistungen dürfen nicht vor dem 55. Lebensjahr vorgesehen werden.

Betriebliche Altersversorgungsleistungen werden i.d.R. mit Ausscheiden aus dem Erwerbsleben oder mit Vollendung des 65. Lebensjahres gezahlt. Die Arbeitnehmer können gemäß § 6 BetrAVG eine vorzeitige Altersleistung in Anspruch nehmen, sofern diese die Vollrente aus der gesetzlichen Rentenversicherung beziehen und das 60. Lebensjahr vollendet haben.

Sollen die Leistungen aus der Unterstützungskasse noch früher geleistet werden, ist dies nur bei Vorliegen entsprechender gesetzlicher und tariflicher Bestimmungen möglich. Das kommt in der Praxis selten vor.

4. Es dürfen nur gleichbleibende oder steigende Versicherungsbeiträge während der gesamten Vertragsdauer gezahlt werden.

Das bedeutet, dass eine abgekürzte Beitragszahlungdauer oder Einmalbeiträge nicht zulässig sind.

Wenn eine bAV, die durch Entgeltumwandlung finanziert wird, reduziert wird, würde sich die Reduzierung auch auf die Zusage auswirken. Diese würde ebenfalls gekürzt werden. Sofern die Absenkung des Beitrages an die Rückdeckungsversicherung allerdings sachlich gerechtfertigt ist, bleibt die Versicherung weiterhin begünstigt. Ein sachlicher Grund kann dann vorliegen, wenn zum Beispiel der Arbeitnehmer von Vollzeit auf Teilzeit wechselt. Allerdings sollte der Arbeitgeber darauf achten, dass häufige Änderungen dazu führen können, dass die Zuwendungen nicht mehr steuerlich absetzbar sind. Des Weiteren sollte der Arbeitgeber immer darauf achten, dass Änderungen schriftlich dokumentiert werden.

Ein gleichbleibender Beitrag liegt auch dann vor, wenn die Überschussanteile aus der Rückdeckungsversicherung mit den Beiträgen verrechnet werden und sich daraus der Beitrag reduziert. Diese Regelung betrifft lediglich die arbeitgeberfinanzierte bAV. Bei einer arbeitnehmerfinanzierten bAV müssen die Überschussanteile zur Leistungserhöhung verwendet werden.

5. Die Rückdeckungsversicherung darf weder beliehen, abgetreten, verpfändet sein noch als Sicherung eines Darlehen dienen.

Nach § 4d Abs. 1 Nr. 1c EStG kann das Trägerunternehmen der Unterstützungskasse den Beitrag zuwenden, den die Kasse an die Rückdeckungsversicherung zuwendet, um die Versorgungsleistungen zahlen zu können. Man spricht in diesem Fall auch von einer kongruenten Rückdeckung. Die Zuwendungen können also nur dann abgesetzt werden, sofern die Unterstützungskasse durch die Rückdeckungsversicherung die erforderlichen Mittel verschafft. Die Versicherung darf nicht in beliebiger Höhe abgeschlossen werden, sondern nur in der Höhe, um die zugesagten Versorgungsleistungen finanzieren zu können. Eine Beleihung, Abtretung oder Verpfändung ist ausgeschlossen, da ansonsten nicht sichergestellt werden kann, dass der Unterstützungskasse bei Eintritt eines Versorgungsfalles tatsächlich das benötigte Kapital zur Verfügung steht.

6. Das zulässige Kassenvermögen darf nicht überschritten werden.

Ähnlich wie bei einer pauschaldotierten Unterstützungskasse können die Zuwendungen nur dann steuerlich angerechnet werden, solange das zulässige Kassenvermögen nicht überschritten wird. Allerdings ist die Berechnungsmethode bei einer rückgedeckten Unterstützungskasse wesentlich einfacher.

Das zulässige Kassenvermögen entspricht dem Wert der Rückdeckungsversicherung, sofern diese die Voraussetzungen für die Zuwendung der Beiträge erfüllt. Wenn die gesetzlichen Voraussetzungen nicht erfüllt sind, wird die Rückdeckungsversicherung nicht anerkannt. Es gelten dann die Vorschriften für die pauschaldotierte Unterstützungskasse.

In der Praxis ergibt sich das tatsächliche Vermögen der Unterstützungskasse aus den Versicherungswerten der Rückdeckungsversicherung, so ist eine Überschreitung des zulässigen Kassenvermögens weitgehend auszuschließen.

Die Rückdeckungsversicherungen werden allerdings im Rahmen der Ermittlung des zulässigen Kassenvermögens mit dem vorhandenen Deckungskapital bewertet. Die anfallenden Übeschussanteile aus der Versicherung müssen in dem Jahr, in dem sie anfallen, entweder zur Beitragsverrechnung (= Reduzierung des Beitrages; ist nur bei arbeitgeberfinanzierter Versorgung möglich) oder zur Leistungserhöhung zugunsten der Versorgungsberechtigten verwendet werden. Bei der Ermittlung des tatsächlichen Kassenvermögens werden alle vorhandenen Versicherungswerte, einschließlich Überschussanteile, herangezogen.

In der Praxis wird für die arbeitgeberfinanzierte Versorgung i.d.R. die Beitragsverrechnung angewendet. Nur so kann sichergestellt werden, dass das tatsächliche Kassenvermögen die zulässige Höhe nicht übersteigt.

Bei Entgeltumwandlungen werden die Überschussanteile zur Erhöhung der Versicherungsleistungen verwendet. Dabei erhöht sich das Deckungskapital. Allerdings muss darauf geachtet werden, dass sich die Unterstützungskasse dadurch mehr Kapital für ihre Versorgungsleistungen verschafft, als notwendig ist. Das bei vielen Versicherungsgesellschaften genannte "Bonussystem" ist nur möglich, solange die gesamte garantierte Versorgungsleistung nicht höher ist als die zugesagte Versorgung.

Rückgedeckte Unterstützungskassen werden in der Praxis überwiegend als beitragsorientierte Leistungszusage angeboten. Der Vorteil liegt darin, dass die zugesagten Versorgungsleistungen den garantierten Versicherungsleistungen entsprechen. Außerdem wird in der Zusage festgehalten, dass die Versorgung zusätzlich angepasst wird, sofern die garantierten Versicherungsleistungen sich aufgrund der Überschussanteile erhöhen.

Wenn das tatsächliche Kassenvermögen das zulässige überschreitet, müssen Konsequenzen beachtet werden.

Zusammenfassung

Voraussetzungen für die Zuwendungen zur rückgedeckten Unterstützungskasse:

- schriftliche Zusage

- Mindestalter Vollendung 28. Lebensjahr oder unverfallbarer Anspruch

- Endalter mindestens Vollendung 55. Lebensjahr

- Gleichbleibende oder steigende Beiträge

- Keine abgekürzte Beitragszahlungsdauer

- Keine Beleihung, Abtretung, Verpfändung

- Keine Überfinanzierung àkongruente Rückdeckung

- Zulässiges Kassenvermögen darf nicht überschritten werden